导读:全球半导体封装正朝向上述提及的技术迈进,但仅少数业内领先企业如台积电、日月光、安靠、江苏长电等有量产能力。

全球半导体现况与展望

今年半导体产业受到中美间的贸易战、科技禁令等影响,造成中国及美国的消费者成本增加,导致汽车、消费性电子等产品需求下滑,加上新iPhone 缺乏创新,民众换机意愿减少,连带影响其它厂牌手机销售数量。由于手机是在消费性电子中销售量最高的,一旦它的销售数量开始停滞,整个半导体产业都将重感冒。 至于这波半导体的修正会有多久呢?市场估计有机会在2019 年下半年,就能看到半导体产业复苏的喜讯。 因主要在于目前整体半导体产业财务杠杆合理,同时资本支出也维持一定水准,而全球半导体产能利用率在最差的状况仍高于65%,与2008 年~2009 年金融海啸初期的30%~35 % 相比,现在半导体情况较为健康。同时AI、5G、高速运算、车用电子、折叠手机等新科技开发正如火如荼的进行,只要未来数月,中美贸易战趋缓,市场信心回复,2019 下半年半导体市场全面复苏值得期待。

中国半导体核心技术差距大

中国每年生产逾15 亿支手机、3.5 亿台PC,以及数亿台各类家电,论数量排名都是世界第一,加上中国对于智慧型手机、平板电脑、消费性电子、汽车电子、区块链、智慧监控、AI 等均有强大的需求,配合政府政策支持,这些因素成为推动中国半导体产业的强大动力。 根据国金证券研究所预估2018 年中国半导体市场规模达上看人民币1.46 兆元,约占全球半导体市场的一半,并预估到2025 年时全球市场比重将升至56%。 中国是全球最大的半导体消费市场,但晶圆代工,记忆体、半导体设备生产及销售规模仍低,只占全球市场不到15% 的比重,且只能满足中国市场需求不到三分之一。以目前的发展趋势来看要在未来十年内达到全面自主生产,可说是难上加难。 同时美国也担心中国半导体发展将严重威胁到未来国家安全。美国总统川普正透过贸易战进行半导体技术的禁止授权,及半导体产品、设备,及原料的禁售策略,更让中国半导体发展的路途崎岖难行。

中国IC 设计仍不敌国际大厂

半导体产业中,IC 设计是中国最欣欣向荣的产业,主要受惠于物联网,互联网,和AI 等应用遍地开花的影响。而中国无晶圆设计产业预估在未来七年的复合成长率将达到16%,不但高于晶圆代工的10-12%,更是是全球无晶圆设计市场成长率的二倍。同时,中国无晶圆设计产业自给率将从2018 年的36%,提升到2025 年的50%;至于全球的市占率也将从2018 年的19%,提升到2025 年的32%。 中国IC 设计产业虽然技术水准和产业规模都有所提升,但与国外半导体大厂相比,整体差距仍大,尤其在关键基础矽智财研发积累不足,导致在核心基础技术和芯片设计上容易受制于人。 中国的IC 设计产业大部分规模较小,但是在产品设计过程中却需要投入大量研发和设计成本,以International Business Strategies 的数据来看,从14/16 纳米前进到5 纳米,设计成本将增加接近三倍。 而且前期研发投入大量人才财力,因此一般销售规模要达到上百万颗,才能确保获利。目前中国IC 设计的问题在于公司数量过多,高达1500 家。此将导致研发资源分散,因此中国政府应该带头整并,将资源集中,增加与国际大厂抗衡的实力。 至于2019-2020 年中国IC 设计的关注焦点,首推AI 领域,相关的设计公司如寒武纪、地平线、比特大陆将会持续受到政府及民间资金的关注,并且让这些具有核心技术、市占率高,同时属于高新技术产业,或战略新兴产业的公司,在达到一定条件之下于科创板上市。 第二个焦点则是放在光学萤幕指纹辨识技术。因应全萤幕需求,加上3D感测解锁功能尚未成熟,因此2019年有机会是光学萤幕指纹解锁爆发的一年。而汇顶、Synaptics、思立微、神盾、敦泰等均是光学萤幕指纹解锁的主要供应商。

根据研究机构预估,2018年全年光学指纹辨识芯片出货量约为3000万~4000万颗,以14亿支手机计算,渗透率不足2%;预计2019年渗透率可望达到10%,即1亿~1.5亿颗;2020年则渗透率可望超过25%,约3.6亿颗。 最后则是物联网急速带动微控制器(MCU) 的成长。今年MCU 的市场规模达到186 亿美金,年增11%;出货量则达306 亿颗,年增18%,预期可在未来五年内出货量的复合增长率达11.1%,市场规模的复合增长率则达7.2%。 以MCU 的应用来看,汽车目前约占整体应用30%,市场规模相当于60 亿美元,成长速度是所有领域最快的,预计未来5 年年复合成长率可达10%。工业领域是MCU 第二大应用领域,约占整体规模25% 左右,未来MCU 在工业领域应用主要受益于工业自动化+ 互联网。 目前MCU 市场主要为国际厂商的天下,前七家厂商市占率超过70%,其中NXP、瑞萨等公司主要应用范围均涉及高阶汽车领域。随着车用电子应用越来越广,因此车规芯片的可靠程度是各大车厂极为重视的,主要这涉及到人身安全,所以中国厂要在此领域和NXP、瑞萨等企业抢订单,短期仍不容易。

晶圆代工发展困难重重

至于中国在晶圆代工的发展方面,根据国金证券的预估,中国晶圆代工产业在全球的市占率将从2018 年的10%,上升至2025 年的14%。而中国晶圆代工龙头中芯国际,将可望吃下中国50% 以上晶圆代工的比重。 中芯在挖角前台积电研发处长梁孟松后,虽然在14 和7 纳米研发能量和量产突飞猛进,不过,受制于专利权的壁垒,中芯只能追进,却无法超车。即使外界预估到2020 年中芯开始量产14 纳米,将可与台积电的差距接近至4 年,但2020 年台积电14 纳米大部分机台已折旧完毕,预估其销售成本可下滑50 %,如果反映在客户价格上,中芯势必要压低销售价格来取得14 纳米的市占率,以中芯的财务情况来说,主业亏损幅度扩大是可以预期的。 可以想见中国晶圆代工这产业,虽然肩负中国国家政策发展的使命,但要与国际大厂竞争,不光是技术上差距甚大,再加上折旧成本的优势,都让中国晶圆厂不易跨过这道护城河。

国际垄断的记忆体市场,中国先求一席之地

一般的半导体产业产业链分工已成为趋势,即分为IC 设计,晶圆代工厂和封测厂三个大环节,但是在记忆体领域,IC 设计和晶圆制造整合的IDM(Integrated Device Manufacturer)模式还是主要的运作模式,也因此记忆体市场很显明呈现寡头垄断格局,由三星,海力士,东芝,Western Digital 和美光合占了产业逾90% 的比重。 即使记忆体产业已被垄断,但中国仍有长江存储、合肥长鑫/ 睿力集成等数家中国记忆体制造商。根据SEMI 全球半导体产能预测,未来三年在中国记忆体DRAM 厂的晶圆产能扩充计画将高达33% 的复合增长率,而快闪记忆体NAND 厂则有27% 复合增长率。可见这些厂商凭借着中国政府政策,与中国广大市场需求等优势,力求在记忆体市场中站稳脚步。

图: 国金证券。2017 全球快闪记忆体市占率

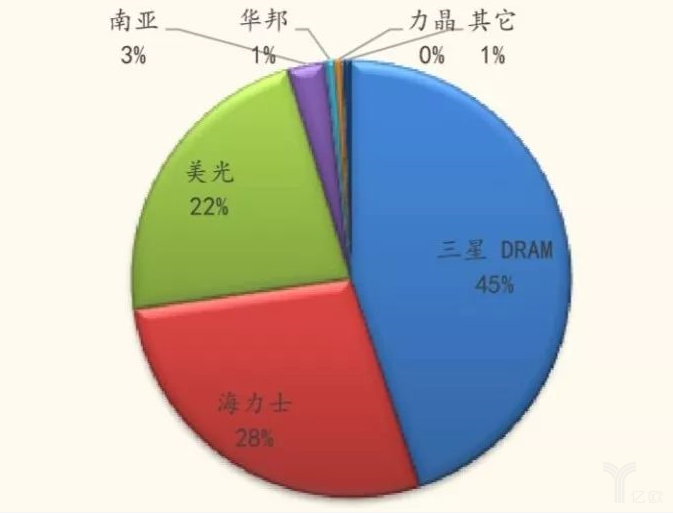

图: 国金证券。2017 全球DRAM 市占率

封测跟得上国际脚步,价格战成隐忧

随着电子产品进一步朝向小型化与多功能的发展,芯片尺寸越来越小,芯片种类越来越多,其中输出入脚数大幅增加,使得3D 封装、矽穿孔(TSV)、扇形封装(FO WLP/PLP)、微间距焊线技术,以及系统封装(Sip) 等技术的发展成为延续摩尔定律的最佳选择。

全球半导体封装正朝向上述提及的技术迈进,但仅少数业内领先企业如台积电、日月光、安靠、江苏长电等有量产能力。目前多家在中国投资的国际半导体大厂将其封测业务外包给中国封测厂,因此预估中国封测产业未来7 年的复合成长率为12%,为全球封测产业成长率的二倍。同时,中国封装测试产业自给率将从大约2018 年的42%,提升到2025 年的52%;全球市占率,也将从2018 年的22%,提升到2025 年的32%。

相对于IC 设计、晶圆代工、记忆体产业来说,中国半导体产业在封测领域不至于落后国际大厂。中国的长电科技与通富微电,和日月光与Amkor 等国际大厂在封测技术和系统封装技术差距不大,但受到中国及海外各厂彼此价格竞争影响,可以想见最终仍免不了走上价格战一途。

此外中国晶圆代工龙头中芯国际在财务状况恶化的情况下,是不是会影响其扩厂,也是需要留意的。未来中国封测产业需要由龙头厂带头整并,减少研发资源浪费,中国封装测试产业才有机会站上国际舞台,完成自主可控。