导读:市场热议背后,折射的是英特尔与英伟达在数据中心AI芯片领域的剑拔弩张。

天下大势,变则生乱,乱则有机可乘。

近年来的半导体行业,以往固化的市场格局逐渐松动,城池消颓,竞争犬牙交错,大量投资、并购涌现。这是新技术、新市场、新业态出现带来的“乱世格局”。

“乱世”的最新一幕戏剧是,本周一,英特尔宣布以20亿美元高价收购以色列半导体公司Habana Labs,而这家公司仅仅成立3年。在向来周期较长的芯片赛道,Habana估值的成长速度和闪电退出令人印象深刻。

「甲子光年」第一时间采访了多位半导体行业从业者和投资人,将从以下三方面展开分析:

1. 为什么Habana是个好标的?

2. 英特尔强势给出谈判价上限背后的“心急”与原因?

3.AI芯片“乱世”之争中,巨头和创企的新机会何在?

文章转载自“甲子光年”,作者星北,编辑火柴Q,供业内人士参考。

▍1.并不意外的收购,稍感意外的估值

12月16日(本周一)上午,一向以高价买买买闻名的英特尔放出消息,宣布以20亿美金正式收购了成立仅3年的以色列数据中心AI芯片制造商Habana Labs(下称Habana)。

英特尔数据平台事业部执行副总裁兼总经理Navin Shenoy 在收购后有一个官方表态,他强调了Habana产品对英特尔的3个核心价值:

·表现优异的高性能训练处理器系列产品

·基于标准的编程环境

·优秀的可扩展性能

我们了解到,客户们在寻求易于编程的专用人工智能解决方案时,也需要在各种工作负载和神经网络拓扑上拥有卓越的可扩展性能,而Habana在这些方面的骄人纪录有目共睹,因此我们很高兴Habana这样的人工智能团队加入英特尔。我们整合后的知识产权和专业知识将为数据中心的人工智能工作负载提供无与伦比的计算性能和效率。

——英特尔中国官方微信公众号

这三者共同加强了英特尔在数据中心人工智能产品上的实力。

被收购后,Habana将作为一个独立业务部门运营,主要运营基地仍在以色列,保留现有管理团队并向英特尔数据平台事业部(Data Platforms Group)汇报;Habana董事长Avigdor Willenz同意担任该业务部门及英特尔的高级顾问。

其实,英特尔对这家半导体新秀的出手并不令人意外。

早在2018年11月,英特尔资本(Intel Capital)就领投了Habana的B轮融资,融资总额高达7500万美元,早早锁定了这家公司。

更早之前的2016年8月,英特尔也曾以4.08亿美元收购过同样做数据中心AI芯片的Nervana Systems,当时Nervana也才成立两年。

而20亿美元的最终敲定估值,则落在了预期的上线。

据以色列媒体Globes和Calcalist本月初的消息,英特尔当时已与Habana谈判数周,收购价在10亿至20亿美元之间。

短短十几天之后,英特尔官宣了成功收购的消息,最后的收购价格落定在了20亿美金。

为什么英特尔对此次收购志在必得,而且这么火急火燎地将Habana收入囊中?

其中原因值得玩味。

▍2.Avigdor其人和英特尔的“一石二鸟”

草灰蛇线,伏脉千里。今年2月,英伟达以68亿美金收购了以色列网络通信芯片公司Mellanox,创下了英伟达有史以来的最高收购记录。

这起收购案,其实和英特尔现在收购Habana有微妙的联系。

Mellanox的主营业务之一是做Smart NIC即智能网卡。而Habana的董事长Avigdor Willenz(下称Avigdor)于2011年参与创立的第二家公司Annapurna也做Smart NIC技术,该公司在2015年以3.7亿美元卖给了亚马逊。

正是在亚马逊工作期间,Avigdor受到了AWS对云端AI芯片需求的启发,认为这是非常合适的第三方创业机会。

于是2016年,Avigdor成了Habana的第一个投资人,后来又担任了Habana的董事长。

在以色列投资了多家科技公司、对以色列半导体行业有较多了解的耀途资本创始合伙人白宗义告诉「甲子光年」,也许是由于前述Annapurna的经历,Habana的产品融合了Smart NIC技术。

融合Smart NIC技术的重要性在于,Habana的Gaudi芯片通过100Gb 以太网可以扩展到上千个节点,支持RDMA(Remote Direct Memory Access), 当做大规模神经网络模型训练任务时,性能可以大幅度提升同时用户承担的成本更低,以太网的优点可以使用通用的交换机,无需专用的NIC。这也是Intel对之前收购的Nervana并不满意的原因之一。

市场调研机构Dell’Oro Group研究总监 Baron Fung曾预测,随着云计算的日益普及,企业越来越依赖底层数据中心基础架构能支持应用在公有云、私有云和边缘间的切换,市场需要更先进、更安全且高性能的 Smart NIC。

“所以英伟达为什么要收购 Mellanox?英伟达需要Mellanox的技术来增强GPU之间的内部互联能力。”白宗义告诉「甲子光年」。

而兼容了类似功能的Habana芯片,在做大规模集群处理和训练时,可通过100G Ethernet来自己做互联,这就大大提高了效率。

所以英特尔的这次收购其实一下补足了数据中心场景下的通信和AI两种能力,也许有“一石二鸟”之用。

存算一体新型芯片开发商知存科技创始人兼CEO王绍迪也告诉「甲子光年」,数据中心互联业务及通信网卡,是英伟达和英特尔都需要的能力。

“也许这么说有点武断,但综合来看,英特尔收购Habana也许比年初英伟达直接收购Mellanox更明智,划算。”白宗义说。

而在英伟达、英特尔的争相高价出手背后,是关于下一代信息产业变革的大机会——AIoT的激烈竞争,尤其是今年关于Mellanox和Habana的高额收购,共同剑指其中技术门槛最高的细分竞争领域——数据中心场景下的AI能力。

在这个增量战场上,英特尔最在意的对手就是英伟达。

当前,全球云端AI芯片市场英伟达一家独大 (尤其是训练端) ,主要原因是英伟达GPU产品线丰富,编程环境成熟,产品支持市场上主要的开发框架和语言,广受AI开发者好评。

而Habana的定位,正是能与英伟达优势产品GPU竞争的自有架构AI芯片。

某AI芯片创业公司创始人告诉「甲子光年」:“英特尔试图想把GPU和AI都融入到自己的指令集和生态中,如果英特尔可以一起部署自己的CPU和GPU的话,服务器上就不用买两家的产品,开发效率也会高很多。”

从Habana目前作为第三方新锐公司的不俗表现来看,它确实有可能实现英特尔在数据中心AI领域挑战英伟达的夙愿。

Avigdor在以色列半导体领域久负盛名,是一位不折不扣的传奇人物。

早在90年代,他就创立了Galileo,做交换机芯片,大名鼎鼎的博通(全世界最大的第三方交换机芯片供应商)和思科的交换机技术都源自 Galileo 。

2001年, Galileo以27亿美元的高价卖给了 Marvell ,此后 Marvell 成为第三方交换机芯片的引领者。

此后,他又于2011年创办专门研制服务器网络智能网卡和NVMeOE的芯片制造商Annapurna Labs,该公司于2015年以3.7亿美元的价格被亚马逊收购。

再看大牛最新参与创立的公司Habana。

Habana Labs 成立于2016年,总部位于以色列,在波兰格但斯克设有研发中心,其在以色列、波兰、美国加州圣何塞、北京共有约150名员工。

Habana Labs的杀手锏产品有三个:两款重磅芯片:面向数据中心的AI训练芯片 Gaudi (高迪)和AI推理芯片Goya(戈雅),以及完整的SynapseAI软件栈。

2018年9月,Habana Labs发布首款AI推理芯片 Goya,同期面向客户销售,并在同年第四季度实现量产。在当时 ResNet-50 模型的推理测试中显示,Goya 的图片处理性能是普通 CPU 的近10倍、NVIDIA Tesla T4 的4倍,同时在能耗与时延上也都更具优势,时延仅为1.01ms,几乎可以实现实时处理图片。此外,Goya已可支持Facebook的机器学习编译器Glow,其驱动也已集成在Linux中,并可无缝从CPU或GPU中迁移。

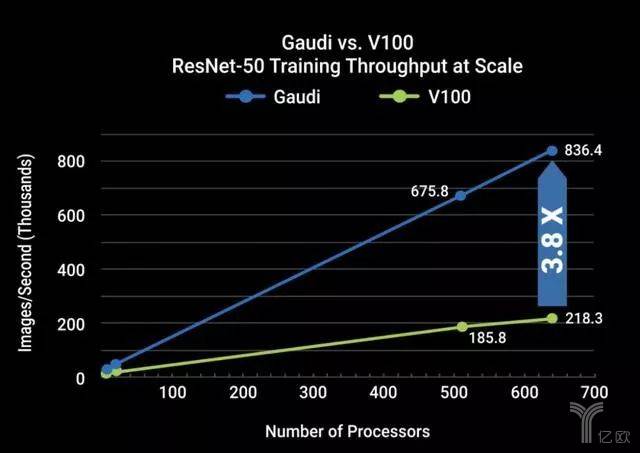

2019年6月19日,Habana推出AI训练芯片 Gaudi ,在 ResNet-50 训练中,同样约使用700个处理器,Gaudi 的计算能力达到了 NVIDIA Tesla V100 的3.8倍。

Gaudi与V100在性能方面的对比

Habana Labs首席商务官Eitan Medina曾于2019年6月在北京的一次分享中表示,Gaudi 主要有两大优势:一是拥有比GPU更高的处理能力、更优的能耗比;二是片上集成了10个100GbE以太网端口,每个以太网端口均支持RDMA over Converged Ethernet (RoCE v2) 功能,从而让AI系统通过标准以太网,在速度和端口数方面获得了几乎无限的可扩展性,提供了过去的芯片无法实现的可扩展能力。

剑指NVIDIA, Tesla V100支持RDMA需要通过PCIe交换,而Gaudi单芯片直接可与RoCE RDMA相连,此外Gaudi片上集成了10个100GbE 以太网端口,数量上比NVIDIA更多。

而SynapseAI软件栈,则集可编程的TPC、深度学习库和编译器等于一体,支持 TensorFlow和ONNX等深度学习网络框架,客户还可添加专有内核,实现完全可编程和可定制。

英特尔不想重蹈错失移动互联网的覆辙,希望在人工智能市场尤其是数据中心市场上获得较大份额,与英伟达一决高下,此前,英特尔数据中心芯片的训练能力较弱,而Habana这样的数据中心AI芯片厂商正好可以补齐这方面的短板。

在全世界范围内,有数据中心AI芯片的厂商其实也没几家,国外是 Graphcore、Habana、Cerabras;国内有寒武纪、燧原科技、阿里平头哥(含光800)。

留给英特尔“买买买”的潜在投资标的本来就不多。而Habana,无论从其董事长 Avigdor 的业界号召力和过往经验积累对英特尔可提供的助益,还是从其本身产品性能卓越性(Habana的产品成熟度比起其它两家更好,可以很快给英特尔助益)来看,都是首选。

3.“乱世”新机会

PC时代,英特尔以90%的市场份额几乎完全垄断了CPU市场,但随着GPU和各类可替代处理器的不断兴起,CPU的市场开始萎缩。随着移动互联网时代到来,AI浪潮席卷全球,5G、云计算市场兴起、AIoT新业态出现,往日的芯片巨头们也纷纷陷入了激烈的竞争博弈当中。

天下大势,变则生乱,乱则有机可乘。

在2018年 Compass Intelligence 公布的全球AI芯片榜单中,英伟达位列榜首,由于CUDA开发平台的普及,英伟达的GPU是目前应用最广的通用AI硬件计算平台。

除了有实力自研芯片的企业(全世界也没几家),如果需要做AI相关的工作,必定需要用到Nvidia的芯片。Nvidia的芯片应用普遍,现在所有的AI软件库都支持使用CUDA加速,包括谷歌的Tensorflow,Facebook的Caffe,亚马逊的MXNet等。

可见,英伟达目前仍然稳坐AI芯片霸主宝座,对于其它竞争对手和新兴创企来说,新机会在哪?

首先,M&A对于巨头和创业来说,都是机会,英特尔收购Habana就是例证。

对于巨头,可以通过M&A迅速补齐自己的短板,在时间差上追平甚至赶超竞争对手,巩固其技术、产品、业务和人才壁垒。

对新秀来说,多了被高价收购的机会,比如2017年FPGA巨头赛灵思收购深鉴科技,基于机器学习的软件、算法,以及面向云侧和端侧(尤其是端侧)的全新硬件架构,都是深鉴科技擅长的,也是赛灵思急切需要的。此外,赛灵思还看中了深鉴科技的人才,在这次收购中,深鉴科技的核心团队要锁四年。

而深鉴科技被收购后既获得了资金和技术支持,也拥有了赛灵思遍布全球的客户资源和海外市场机会。成立两年就卖出3亿美金的价格,提前退出了大规模商业化落地艰难、变量诸多而竞争惨烈的AI芯片市场,对于深鉴来说,无疑也是好的出路。

当然,M&A在欧美可能尤为明显,因为欧美巨头更喜欢靠收购来快速补充能力,他们也常能慷慨地给新锐公司开出一些不错的价钱。

而对中国成长期的芯片企业来说,被高价收购目前还不是常见的退出路径。

从科技公司成色的角度来说,在很多涉及材料、高端装备和先进工程的领域,中国硬科技的整体积累和全球前沿依然有一定差距,所以好的标的不一定多。

从产业资本的角度看,中美贸易摩擦可能会阻碍欧美巨头对中国新创公司的收购,而中国自己的产业资本还需要成长。这首先是因为A股上市公司的收并购逻辑是以较低的PE收购,然后并表套利,不太会买巨额亏损的科技公司;其次,中国是典型的应用驱动市场,而前沿科技的并购,要考验买方的整合、吸收技术、二次开发并整合团队的能力,中国公司在这方面和有多年收并购行为的欧美巨头仍有差距。

耀途资本创始合伙人白宗义告诉「甲子光年」:“过去20年,以色列整个创新创业领域80%的成功退出是靠并购,并购方是以美国为主、欧洲为辅的产业巨头。”这是因为以苹果、英特尔,Google等为代表的产业巨头在以色列有完整的产业生态,庞大的研发中心,超过十家以上的收购案例,有非常强的技术消化、吸收、再创新和跨文化整合能力,他们也愿意慷慨出价。

其次,在中美贸易摩擦的背景下,爱以大手笔收购公司的欧美半导体巨头对华投资可能受阻。

此外,国内的产业资本本身也需要成长。

对于创业公司来说,新机会还有哪些?

可以总结成3点:

1.新架构

北极光创投董事总经理杨磊认为,当前AI行业存在很多的细分场景,可能每个场景都可能做出一亿、两亿美金收入的公司。针对这些场景做构架创新,每个细分场景都代表着未来一个重大的机会。华登国际董事总经理黄庆也认为,如果一些企业能够直接另辟蹊径,去做一个彻底全新的架构,同时能够实现灵活的产品应用,让不同的算法都能在其上运行,而且都能获得很好的加速,那么机会也同样十分可观。

比如可重构计算、存算一体等致力于架构创新的公司,未来会有很大发展空间。此外,未来以光子芯片为代表的革命性创新路径也机会巨大。

2.新市场

根据数据显示,AI芯片推理市场未来增速和空间将会高于训练端市场,而GPU芯片并不善于推理任务,因此,在当前智能服务器渗透率尚低、GPU产品并非完美解决方案的情况下,对于其它AI芯片厂商而言,云计算中心市场依然存在着较大的市场空间可以进入。随着5G牌照的发放,将开启一个万亿连接的物联网世界,终端接入网的扩容极大,实时性要求进一步提升,边缘计算势在必行。边缘计算AI芯片市场应用前景也将十分广阔。

3.新场景

AIoT市场分散,手机、安防、汽车等应用场景初创公司也有一定机会。

此外,AI芯片发展后期,客户关注的一定是真实场景下的综合效果,而不仅仅是计算加速。

针对特定场景的专用AI芯片以后会越来越多。

从“早期科技创新型优秀企业”这个产业链的上下游看,杨磊认为中国AI在底层芯片会有较大的创新机会。对手基本都来自高通、英特尔、英伟达等大公司,在场景分化的大环境下不够灵活。因此在未来10到15年间,中国AI芯片公司在芯片和系统的AI解决方案上有很多创新机会。

百家争鸣,“乱世”之中又将涌现多少豪杰枭雄,上演几多合纵连横?格局未定,好戏才刚刚开始。