导读:有业内人士表示:ETC模式不会是孤例,随着相关政策的落实,胎压监测(TPMS)或将成为2020年的ETC。

1 TPMS市场:继ETC之后,又一个政策引爆的市场

ETC于2019年在全国范围大力铺开,普及速度迅速,2020年有望全面普及,其高速度高效率,引发后市场企业思考。有业内人士表示:ETC模式不会是孤例,随着相关政策的落实,胎压监测(TPMS)或将成为2020年的ETC。

01 TPMS的分类及原理

TPMS 是 Tire Pressure Monitoring System(胎压监测系统)的缩写,是一种安装在车辆上、监测轮胎气压并在偏离时报警的安全系统,是继 ABS、安全气囊后,汽车的第三大立法安全产品。

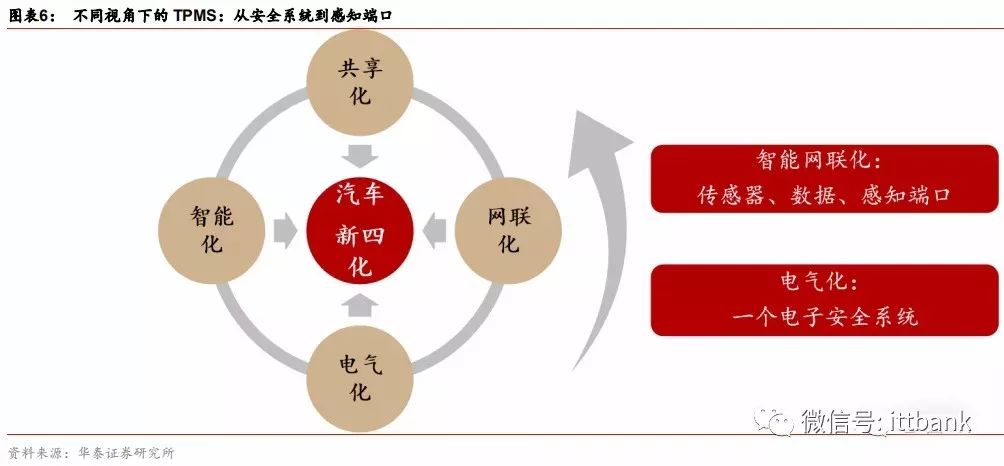

并且在汽车产业新四化背景下,TPMS已不是一个孤立的安全系统,而是智能网联体系中的一个感知端口。目前,在汽车轮胎上的传感器主要分布在两个系统中,包括 ABS 系统中的转速传感器和 TPMS 中的压力、温度传感器。轮胎作为行驶系核心组件,未来会更多地融入智能网联体系,其作为传感器的角色有望发挥更多的作用。

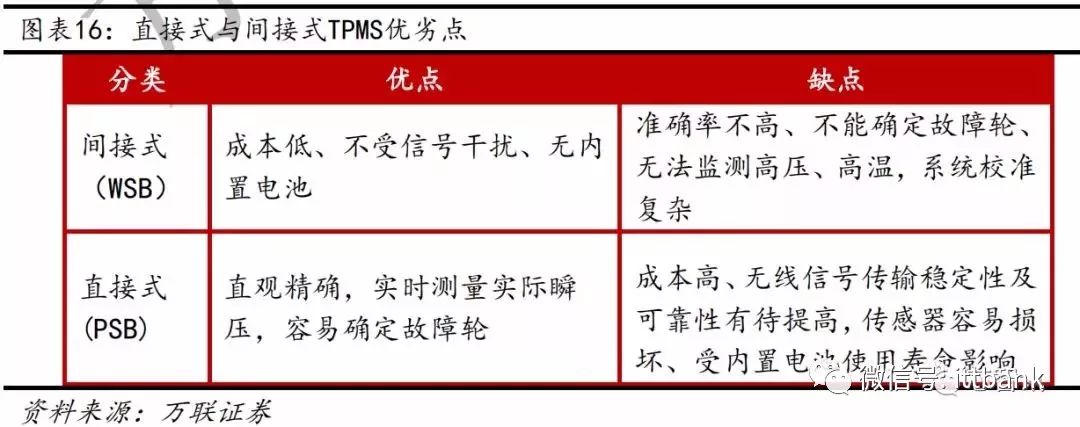

TPMS 按照产品分类来看,可以分为直接式 TPMS 和间接式 TPMS。

间接式 TPMS(Wheel Speed Based TPMS),是通过汽车ABS系统的轮速传感器来比较轮胎之间的转速差异,来达到检测胎压的目的 。

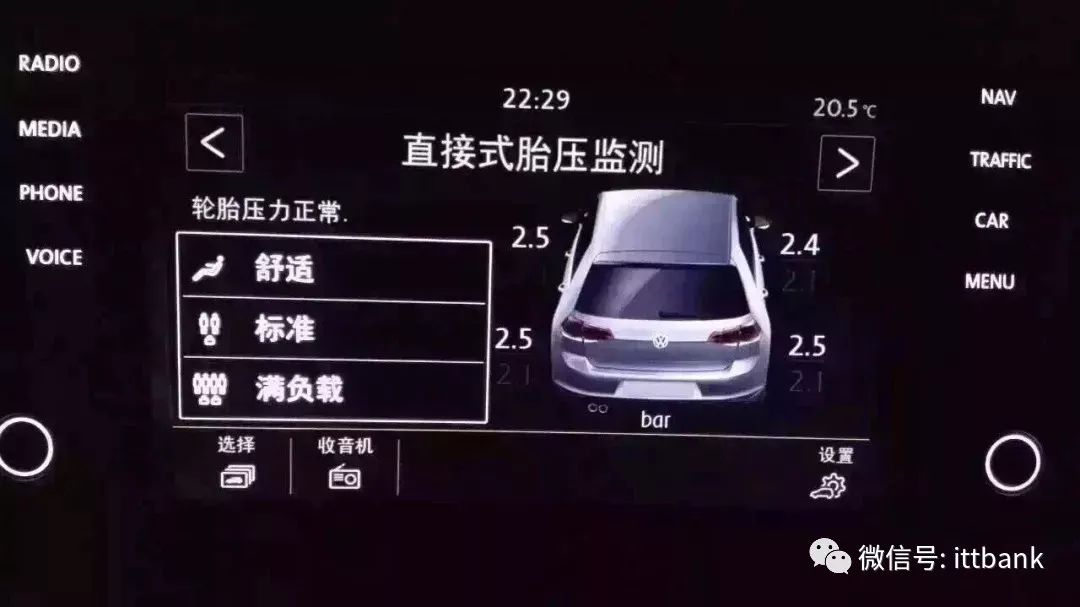

直接式 TPMS(Pressure-Sensor Based TPMS)则是利用安装在每一个轮胎里的高灵敏度微型无线传感装置,在行车或静止的状态下采集汽车轮胎压力、温度等数据,并将有关数据传送到驾驶室内的主机中,以数字化的形式实时显示汽车轮胎压力和温度等相关数据,并在轮胎胎压出现异常时以蜂鸣或语音等形式提醒驾驶者进行预警的汽车主动安全系统,能够在事故发生前消除因胎压不正常引起的交通安全问题,属于“事前主动型”的安全系统。

胎压监测最早使用间接监测技术,间接式监测主要优点是成本低,但可靠度低,且只能在行驶中监测。伴随全球趋严的行业标准,直接监测逐步取代间接监测,是目前主流技术路线。而且从产品性能、成本优势及法规政策三大层面,直接式TPMS 均要优于间接式 TPMS。

02 TPMS的作用

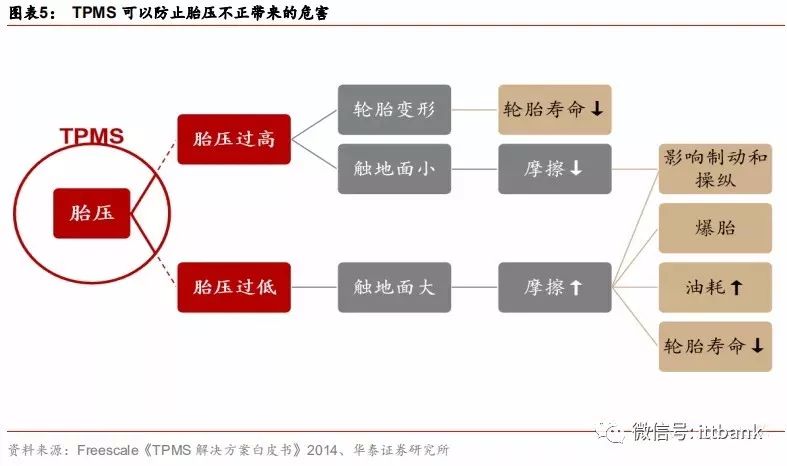

1)减少交通事故。不正常的胎压会影响汽车制动效果、导致爆胎甚至引发交通事故。高速公路交通事故很多涉及车胎问题,而胎压也正是轮胎故障的主要原因。

有数据显示,每年由爆胎引起的车祸在恶性交通事故中所占的比例非常高,我国发布的高速公路交通事故中70%-80%也是由胎压异常所致,并且事故发生时车速若在 120km/h 的话,人员死亡率将过半。如果汽车有TPMS系统,无疑将极大降低因胎压问题而造成的事故发生的概率。

根据数据显示,美国 TPMS 强制标准实施之前,因轮胎引发的交通事故的比例高达77%,而在 TPMS 强制标准实施之后,因轮胎引发交通事故的比例骤至了3%。

2)节能环保,提高燃油及保养的经济性。轮胎气压过低或过高会加剧轮胎损耗而影响轮胎使用寿命,且低于正常气压时,需要消耗更大的马力来提供相同的速度。TPMS 的存在可以辅助车主保持胎压在合理范围内,保障行车安全、降低后期保养费用、提高燃油经济性。

有研究显示,若国内的乘用车能够保持车胎压正常,每年可节约燃油消耗约101万吨左右,节约燃油费用约 76 亿元。

无论从安全性还是从环保及经济效益上来说,强制安装胎压监测系统势在必行。

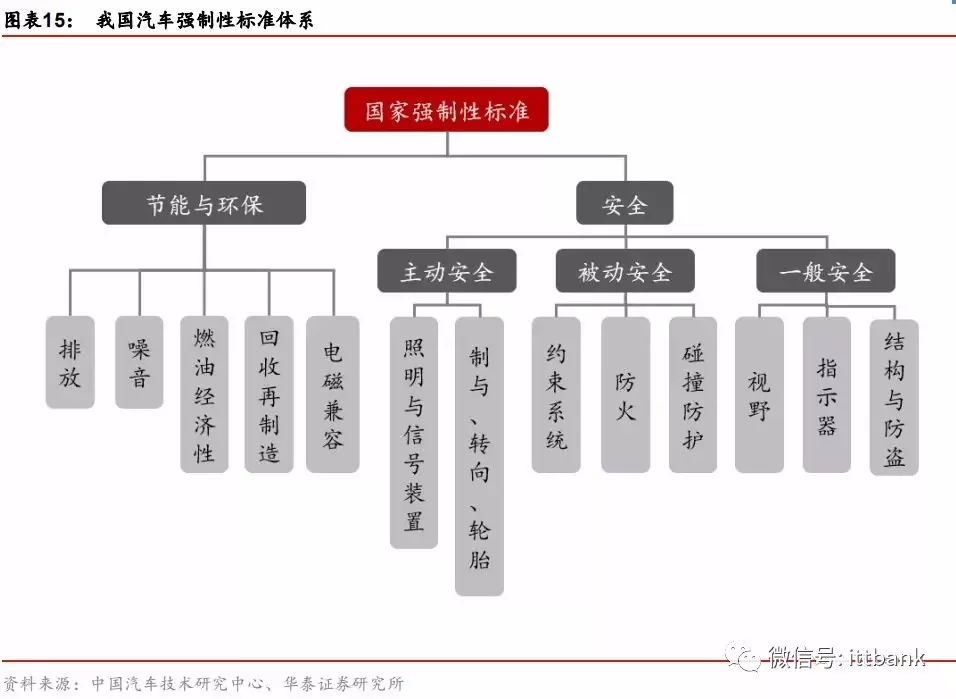

03 TPMS政策

政府近年来的一系列的政策,包括鼓励新能源汽车产业、推出双积分政策惩罚高油耗车企、实施国六排放标准,大多是围绕节能环保这一主题,环保与能源安全问题已经上升到了国家战略层面,全球车企投入大量研发费用向新能源转型都是为了节能环保。TPMS的强制引入也符合这一趋势。

早在2009年,中国就制定了TPMS 推荐性标准,2017年国标落地。根据规定:自 2019年1月1日起,中国市场所有新认证乘用车必须安装 TPMS;自 2020年1月1日起,所有在产乘用车开始实施强制安装要求。乘用车TPMS 行业已启动,2020 年OEM市场将完成最后跃迁。

根据规定,自 2019 年 1 月 1 日起,所有新认证乘用车必须安装 TPMS,那么部分认证新车早已提前落实零部件供应商并准备上市量产。同时,由于政策从最早提出到落地时隔7年,汽车市场内存在落地预期和准备,2020 强制全面安装,行业将继续保持高景气。

相比之下,海外TPMS市场发展相对成熟,美国在 2004 年就立法强制安装。不过,对标海外标准,国标要求要更高一些。就目前标准范围看,国内商用车不在标准范围,但根据《营运客车安全达标核查规范(试行)》,运营客车单胎必须安装胎压。海外法规存在涉及 N1 车型的情况,国内未来也不排除商用车强制安装的可能性。

04 政策驱动下,国内TPMS爆发增长

此前,我国乘用车 TPMS 的装配主要集中在中高端车型,小微型车装配率不高,而随着政策的驱动,近几年TMPS渗透率快速提升。

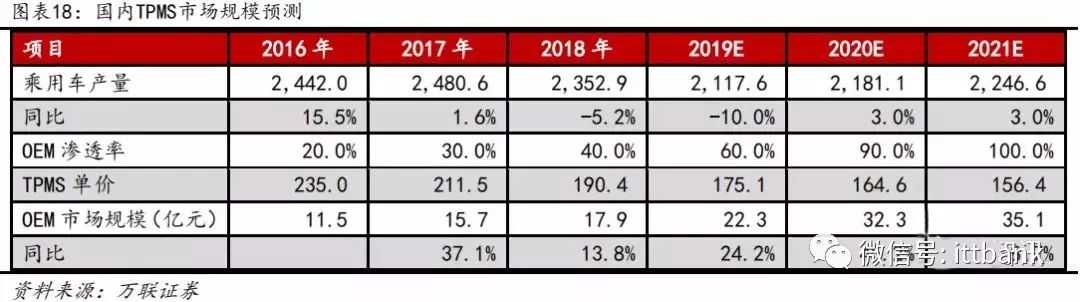

数据显示,2018年,国内TPMS渗透率约40%左右,基于TPMS强制法规的要求,万联证券认为2019-2021年国内乘用车TPMS渗透率将分别达到60%、90%和100%,预计2019年国内OEM市场规模有望达到22.3亿元,同比增长24.2%,2020年市场规模有望达到32.3亿元,同比增长45.2%,可以看出受TPMS强制法规因素的驱动,国内TPMS市场近2年内正处于爆发增长期。

相比之下,华泰证券则根据产业调研的情况预计,2019年国内TPMS前装市场渗透率约为40%,而政策要求下2020年TPMS的前装渗透率将有望达到 100%。显然,在华泰证券看来,2020年TPMS市场增长将更加猛烈。

根据中汽协的数据显示,2019年1-11月,中国乘用车产量为1917.5万辆。预计2019年全年乘用车产量约为2100万万辆。由于2019年国内汽车市场出现下滑,我们以2020年市场稳定,维持2019年的产量来测算,则意味着对于TPMS系统的需求就需要2100万套。

另外值得一提的是,AM(后装市场)的渗透率也将保持持续上升,2025 年有望再迎高峰。目前技术下,TPMS 还无法做到完全的无线无源化,需自带电池。而电池的寿命很大程度决定了 TPMS 的更换周期,根据我们产业调研的情况,目前 TPMS 内置电池寿命在 5-6 年之间,预计到 2025 年 TPMS 更新需求将释放。

2 TPMS产业链及市场格局

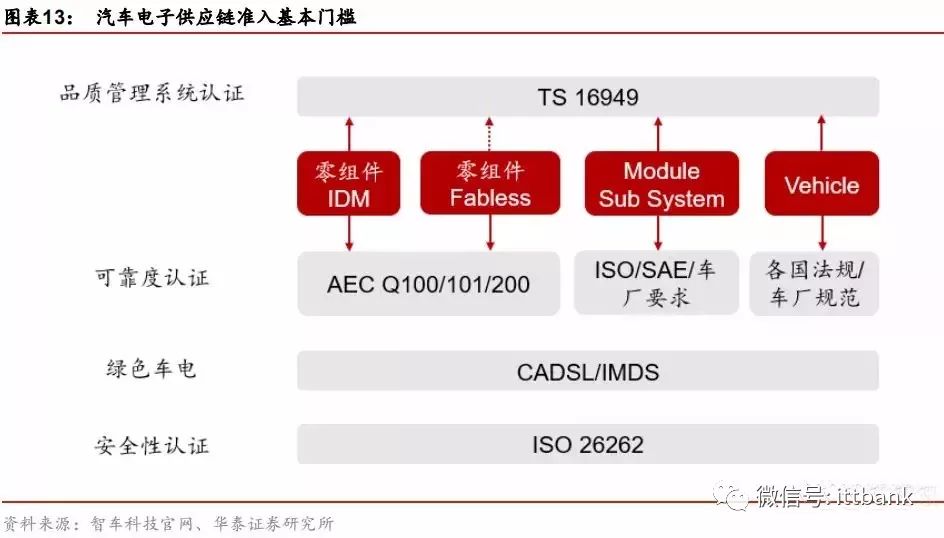

TPMS 产业链大致可以分为三个环节。上游参与者是各类物料供应商,中游参与者是TPMS 集成商以及零部件供应体系,下游则通过 OEM 和 后装市场接触消费者。

01 上游:芯片存在技术垄断,供应商掌握定价权

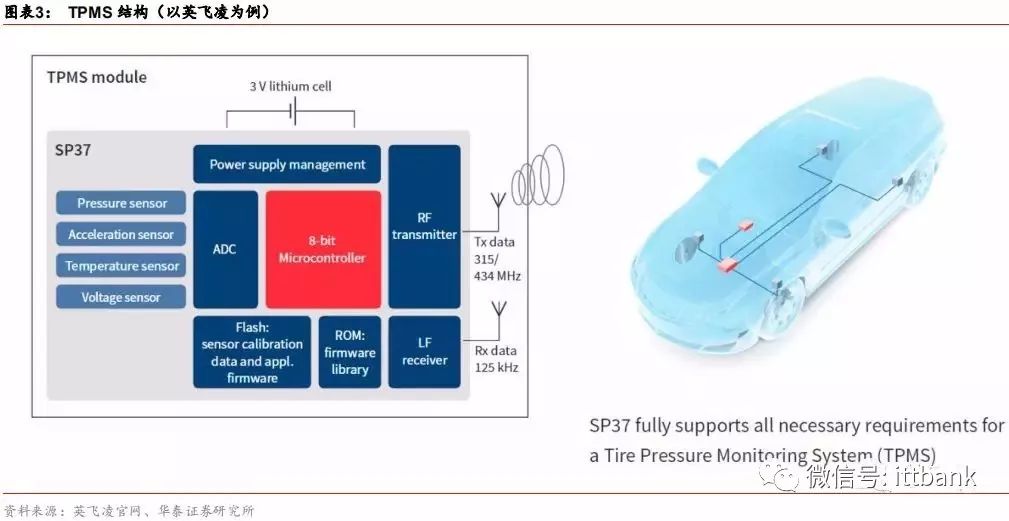

TPMS 物料包括电池、各类传感器、MCU、射频模块、天线等组件,各类物料通常被集成为电池和 TPMS 芯片后销售给 TPMS 集成商。就 TPMS 芯片而言,传感器、MCU 等单一组件供应商众多,但能提供完整解决方案的供应商全球仅有英飞凌、飞思卡尔、GE 等几家。

02 中游:技术门槛不高,但存在市场壁垒。

1)技术门槛不高:中游本质是集成商,采购上游完整的芯片解决方案产品和电池,集成后进入零部件供应体系,最终交付主机厂。国内 TPMS 供应商较多,以保隆科技、万通智控为代表,市场集中度有待提高。

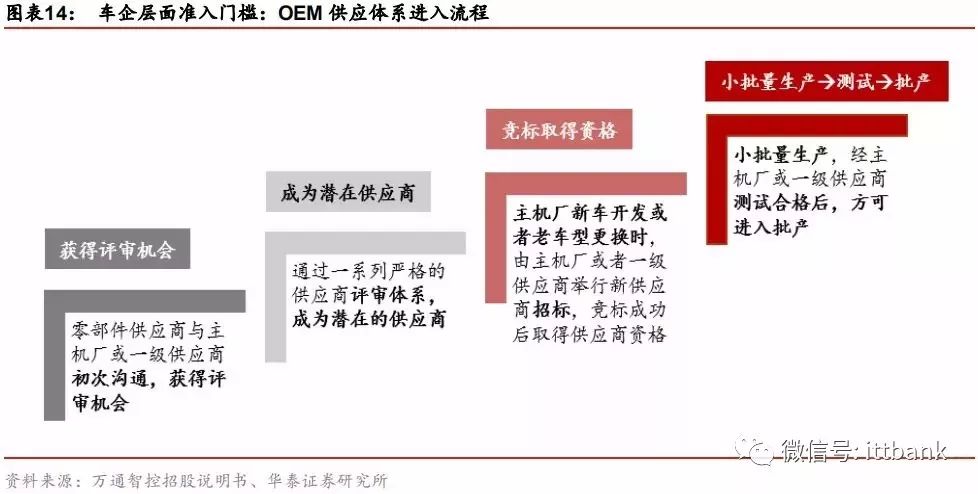

2)OEM 供应体系存在准入门槛:由于新车型推出之前,供应体系内部需要长达一至两年的合作开发,体系内已建立了相对稳定的合作关系。海外市场经过长期竞争格局相对稳定,国内正在逐渐实现国产替代,本土公司保隆科技等已经进入合资品牌供应体系。

3)利润空间受挤压:上游掌握定价权,下游主机厂议价能力强,会进行压价,中游利润空间受到挤压。

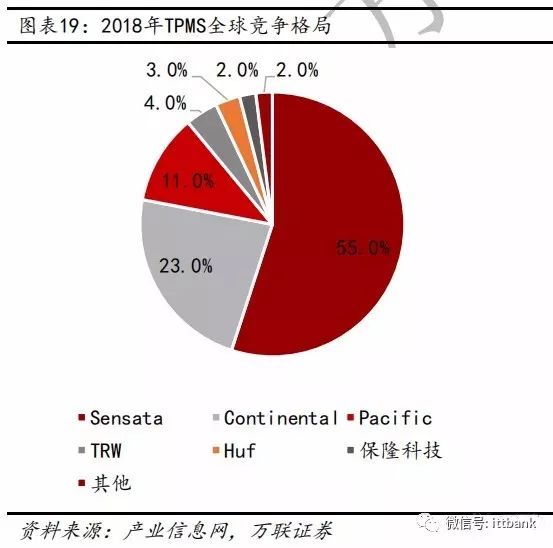

4)市场格局:从TPMS全球竞争格局来看,TPMS行业处于寡头垄断格局。2018年,Sensata(森萨塔)以55%的市场份额排名第一,其次为大陆集团、太平洋工业、天合、霍富集团等,而国内的保隆科技与霍富集团在2018年联合成立了保富电子,有望发挥合资公司技术品牌、客户资源及规模成本优势进一步拓展TPMS全球份额。

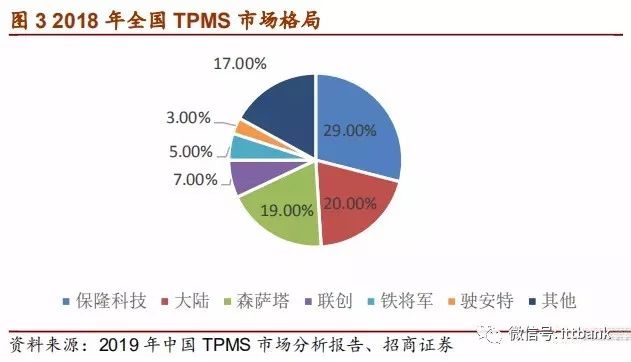

而在国内市场,数据显示,2018年国内的TPMS系统市场主要由保隆科技、大陆及森萨塔三家企业所垄断,其中保隆科技以29%的市场占有率排名第一。不过,保隆科技目前主要采用的是英飞凌和飞思卡尔的 TPMS 芯片。

03 下游:主机厂具备议价能力

前装市场客户主要是各大主机厂,在下游行业不景气时会有一定的压价现象。后装市场需求来自后期维修、改装,直接面向终端消费者。

3 TPMS产业链的核心:芯片

01 TPMS组件分析:芯片成本占比最高

以目前主流的直接式 TPMS为例,整套 TPMS 由传感器和接收器组成,传感器安装于轮胎,接收器安装于驾驶室内,按功能 TPMS 又可进一步分三个部分:

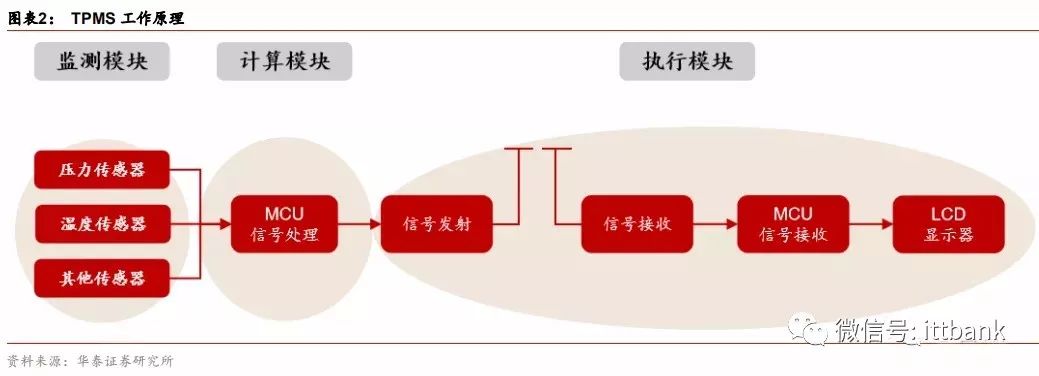

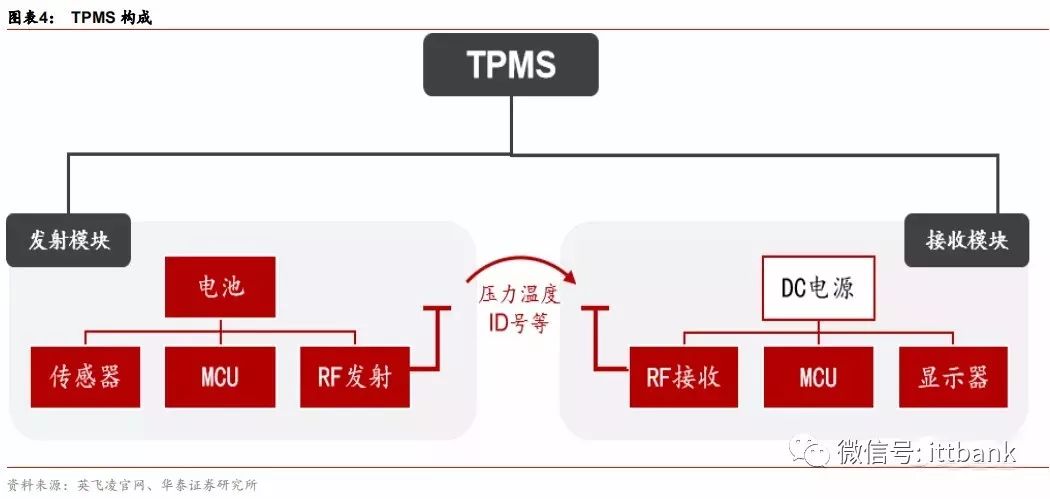

1)监测模块:包括 MEMS 压力传感器、温度传感器、加速度传感器等。传感器监测轮胎实时信息,这些信息经模数转换电路转化后传送给 MCU。

2)处理计算模块:包括集成了低频和射频通信技术的 MCU、RF 发射单元。其中 MCU处理调制传感器传来的信息,并通过 RF 发射单元发送给接收器。

3)接收模块:包括天线、MCU 和显示器等。接收模块接收信息并通知驾驶员。

总的来说,直接式TPMS的物料包括电池、各类传感器、气门嘴、MCU、射频模块、天线等组件。而根据万通智控招股说明书显示,各部分成本占比大概为:芯片 46%左右,电池 13%左右,气门嘴 20%左右,其他组件占比和人工费约为 20%左右。显然,芯片成本占TPMS总成本的比例最高。

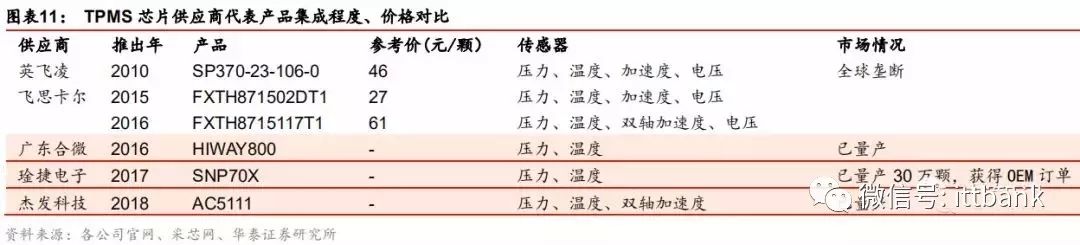

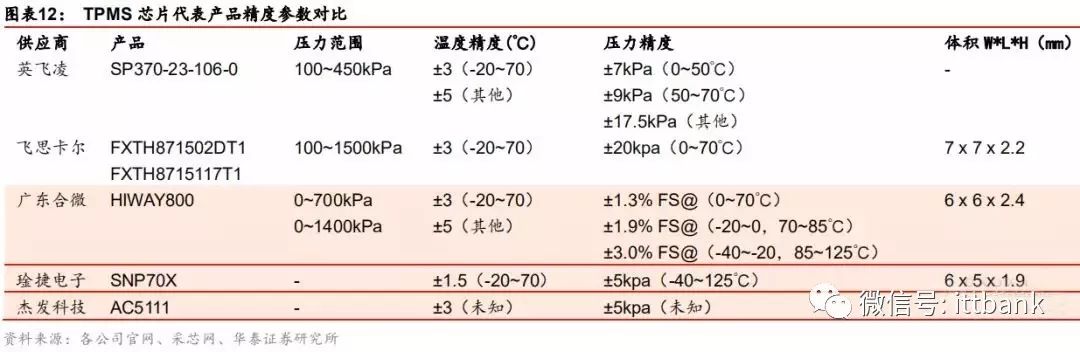

02 TPMS芯片竞争格局:国产存在感仍较弱

在汽车电子芯片领域,主流供应商以欧美和日本厂商为主,包括恩智浦、英飞凌、意法半导体、瑞萨等厂商。同样,在TPMS芯片市场,目前依然被外企垄断。车载芯片行业由于其更新换代速度快,初始投资和技术门槛高,回报较慢,我国目前在这车载芯片领域仍落后于国外厂商。国内TPMS芯片市场主要由英飞凌、飞思卡尔及NXP等外国企业垄断,其中英飞凌占比超过50%。

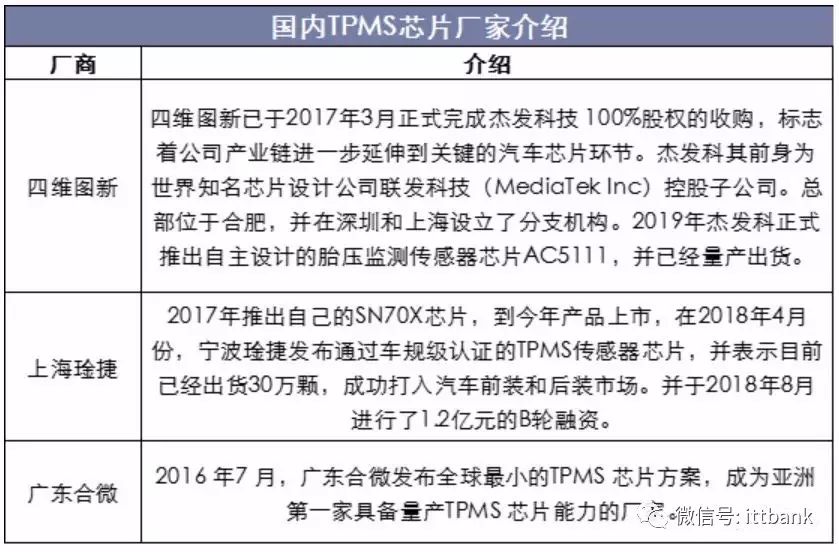

不过,目前汽车电子化和智能化的产业趋势已非常明显,芯片和软件在汽车中占比将逐步提升。随着近年来国内新能源汽车及国产汽车芯片产业的发展,国产TPMS芯片厂商也在奋力追赶。

目前,国内具备 TPMS 芯片量产能力的公司已有琻捷电子、广东合微以及四维图新旗下的杰发科技等。其中,琻捷电子早在2017年就和杰发科技产品已经通过 AEC-Q100 车规认证。另外,单就温度、压力监测精度而言,国产芯片参数已可媲美海外大厂芯片。

4 国产TPMS芯片厂商的机遇

01 TPMS芯片需求快速增长

根据芯智讯查询中汽协的数据显示,2019年1-11月,中国乘用车产量为1917.5万辆。预计2019年全年乘用车产量约为2100万辆。由于2019年国内汽车市场出现下滑,我们以2020年市场企稳,维持2019年的产量来测算,前装100%强制安装TPMS,则意味着2020年汽车前装市场对于TPMS芯片的需求至少就有约1.05亿片(四个车轮及一个备胎各需要一片,总共5片)。

除了前装市场之外,后装市场对于TPMS芯片的需求也在快速增长。根据中汽协的数据,预计到2020年国内乘用车保有量将达1.7711亿辆,扣除掉2020年新车的影响,2020年旧的乘用车的保留量约为1.5581亿辆,假设后装TPMS系统的渗透率由25%提升至30%,则意味着后装市场对于TPMS芯片的需求可达约4000万片左右。

综上,2020年国内乘用车市场对于TPMS芯片的需求可达1.45亿片,相比2019年有望出现大幅增长。另外在目前国产替代的趋势之下,有望对国外厂商形成替代。

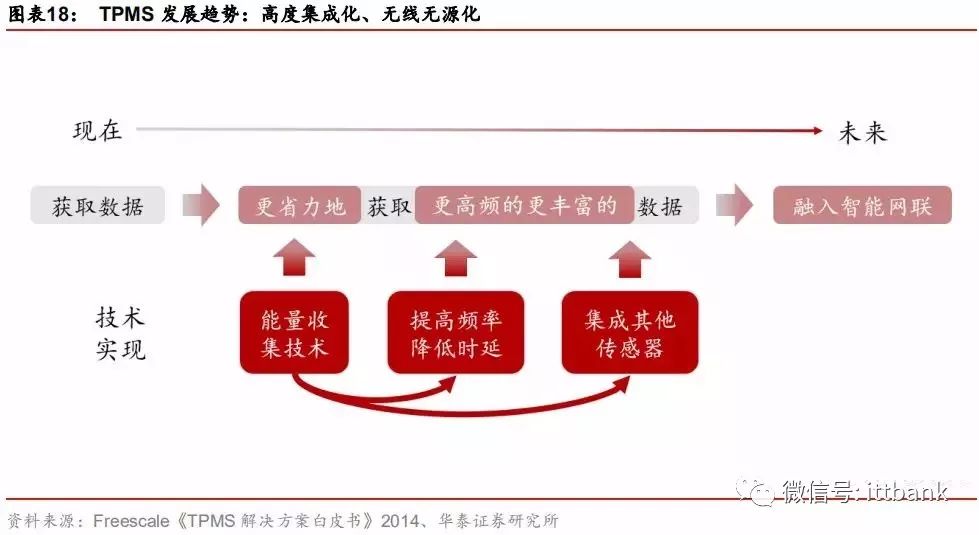

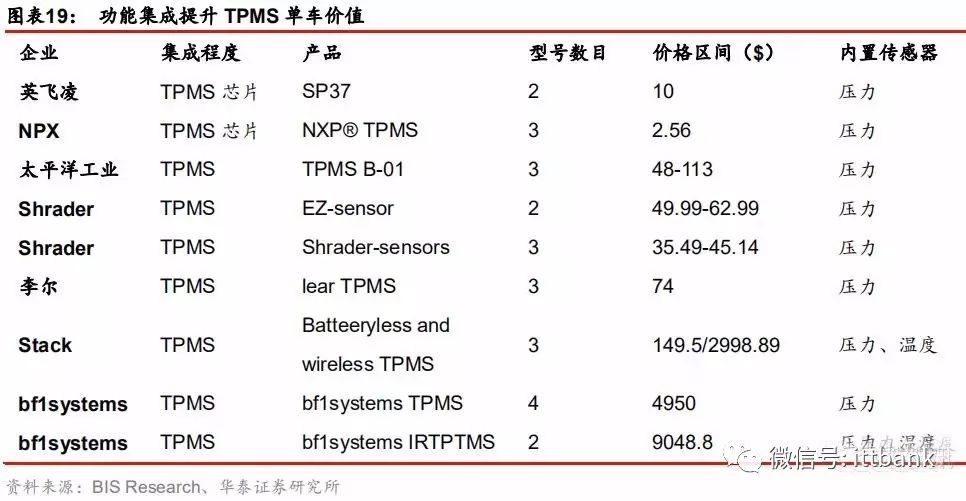

02 集成化趋势下,TPMS单价有望上升

考察 TPMS 发展路径可以发现,TPMS 由最初的间接式胎压监测发展到直接式胎压监测,由内置单一压力传感器发展到多传感器集成(压力、温度、加速度、电压传感器)。总体来看,未来 TPMS 监测可靠度更高,功能也更加丰富。单一芯片上的功能集成趋势将提升TPMS芯片单价,有望抬高行业利润空间。

03 从后装市场逐步进入OEM 市场:

目前国产TPMS芯片厂商基本都已经进入后装市场,并已拉开降价序幕。根据公司官网,以上三个公司均已实现TPMS芯片的量产,其中琻捷电子官网新闻表示已获得OEM前装订单,杰发科技目前只有后装市场芯片订单。

车载芯片进入前装市场,一般需要通过一级供应商进入 OEM 供应体系,国内对接 OEM 的 TPMS 集成商包括保隆科技、万通智控,目前主要采用英飞凌和飞思卡尔的 TPMS 芯片。在相对严格的供应商管理体系下,二级供应商、一级供应商以及主机厂需要长期合作形成稳定关系,同时一般是主机厂掌握 TPMS芯片选择的话语权。订单签订后零部件设计方案相对固定,产品更新换代前一般不会更芯片供应商。因此,国产TPMS芯片想要切入市场容量更大的前装OEM市场还需要时间。

5 TPMS 芯片市场空间:2020 年前装放量,2025 后装高峰

我们暂先测算乘用车 TPMS 芯片市场空间。

01 量:2020 前装有望放量,2025 预计后装高峰

OEM:2020 年有望放量。2018、2019 车市低迷,2019 年下半年国内乘用车销量数据跌幅已经缩小,我们假设 2020 年乘用车销量与 2019 年持平。渗透率上,政策要求 2019 年 起新上目录的车型强制安装,考虑到车市表现不佳,2019 年新上目录的车型较少,因此 2019 年 TPMS 政策的影响对于渗透率的提升影响较小。政策要求 2020 年起所有在产车辆强制安装,因此 2020 年前装 TPMS 芯片需求量有望出现跃迁。

AM(后装市场):渗透率保持上升,2025 年有望再迎高峰。目前技术下,TPMS 还无法做到无线无源化,需自带电池。电池的寿命很大程度决定了 TPMS 的更换周期,根据我们产业调研的情况,目前 TPMS 内置电池寿命在 5-6 年之间,预计到 2025 年 TPMS 更新需 求释放。

02 价:初期低价切入市场,集成化趋势下单价有望提升

影响因素:国产替代芯片单价下降,集成化趋势下单价有望上升。

1)国产替代:目前海外 TPMS 芯片供应商处于垄断地位,新进入者未来可能拉低市场价格。

2)集成化趋势:总体来看,未来 TPMS 监测可靠度更高,功能也更加丰富。单一芯片上的功能集成趋势将提升 TPMS 芯片单价,有望抬高行业利润空间。

国产芯片想要切入市场可能需要做出价格让步。根据万通智控招股说明书数据,2014、 2015、2016 年进口 TPMS 芯片成本分别为 18.3、16.2、15.6 元,一般来说采购价格与采购量成反比,出货量规模大的厂商有能力拿到更优惠的价格。参考万通智控采购价,我们认为国产 TPMS 芯片初期在产能和客户认知方面难以与进口芯片正面竞争,需要以较低的价格进行市场拓展,预计价格在 10 元/颗左右。

03 空间:2020 年前后装市场规模有望达 17.8 亿元

我们选择广义乘用车销量代表当年前装市场 M1 类新车销量,选择机动车民用保有量代表后装市场,并按照一辆车配置 5 个 TPMS(计入备胎)计算芯片出货量。

前装:前装 TPMS 芯片数量与乘用车出货量密切相关,我们预计 2019 年国内乘用车销量下滑 10%,2020 年后企稳,维持 2019 年的销量水平。单价方面,一方面存在年降压力,一方面存在集成化趋势,有望提升价值量和产品价格,我们假设未来三年价格保持不变。综上,我们预计 2020 年市场空间在 10.7 亿左右,增速在 2020 达到峰值。

后装:根据产业调研的数据,以乘用车保有量为基数,2018年 TPMS 渗透率约为 20%左右。随着前装市场强制安装政策的实施,国民对 TPMS 的认知有望提升,安全意识有望加强,从而有望推动后装市场渗透率提升。我们假设2019-2021年渗透率分别为25%、30%、 40%。价格方面,假设后装市场与前装市场保持一致,均为 10 元/颗。

综上,前后装 TPMS 芯片市场规模 2020 年约为 17.8 亿元,相比 2019 年增长 72%,2021 年市场规模约 23.8 亿元,同比增长 34%。由于国内 TPMS 使用寿命平均在 5-6 年左右,因此 2025 年后装 TPMS 市场有望迎来存量新的高峰。